読みもの

ばんだい先生 家計アドバイス

ばんだい先生 家計アドバイス~ここがポイント

☆ばんだい先生 家計アドバイス☆

あなたのお宅の家計はいかがですか?ファイナンシャルプランナー(FP)の上級資格を持つばんだい先生が、家計改善や資産形成のポイントをアドバイスします。

☆夫45歳、妻35歳で初めての出産。これから教育費とマイホームは両立できる?

Aさんの状況 / 出雲市在住

Aさん(35歳・会社員)、夫(45歳・会社員)。現在、妊娠中。マイホーム購入を検討中。出産、育児休業後は復職予定。

A:人生の3大資金には優先順位があります。原則は、①教育資金・②老後資金・③住宅資金の順番です。公務員の方や共働きなど、老後資金にあらかじめ余裕が見込まれる方は②と③が入れ替わるケースもあります。

教育費は別名「特別費」と呼ばれます。なぜなら節約する対象ではなく、出ていくものは出ていくからです。またあらかじめその基本的な金額と時期が予想できる特徴があります。別の側面として各家庭の教育方針によっては習い事や塾など、さらに支出が増える可能性があります。まず教育方針をご夫婦で話し合うことです。教育費を正確に算出したら、残りの予算で住宅費にいくらかけられるか計算します。具体的には、家計から「安心して支出できる額」を把握し、そこから教育費を優先的に確保します。保育園、小学校から高校まで、その時々にかかる教育費( 塾・習い事の学校外費用も含む )を計上し、これは家計から支出します。次にAさんは、大学は私立文系を想定していますので、その費用( 4年間で約700万円超※ )は、家計から全額支出は不可能ですので、事前積み立てとして子が18歳になるまで均等に毎月3万円ずつ積み立てることにします。教育費を優先的に確保するやり方なら、安心して家を建てることができます。

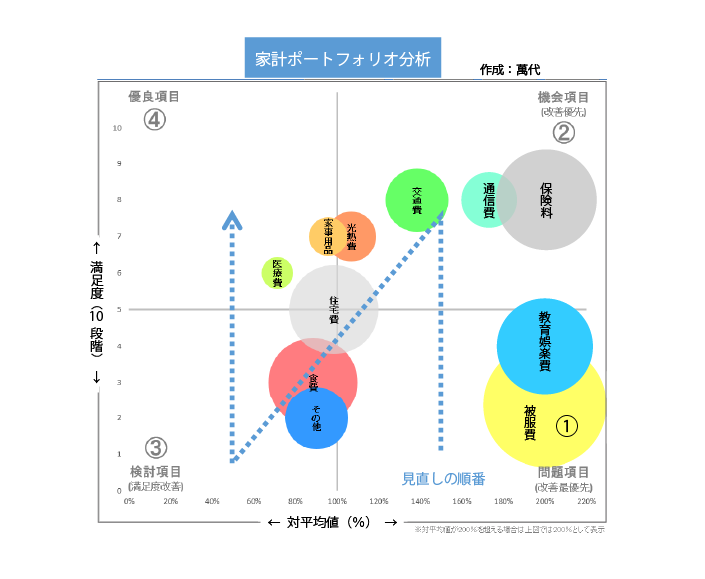

実態調査によると節約の対象は、外食費・旅行に次いで衣類購入費が上位に登場しますが、Aさんのポートフォリオ分析でも同様な傾向が分かります。

住宅費としては、住宅ローン返済以外に固定資産税や修繕費用もかかります。失敗するケースとして、住宅ローン申し込み時に最初から早めに返すつもりで短い借入期間を設定する方がいますが、逆にできるだけ長い借入期間で契約するのが原則です。そして繰り上げ返済で定年ごろには完済できるようにします。借り方を考えたとき、共働きのAさん夫妻は、それぞれが住宅ローンを組むか連帯債務とし、共に住宅ローン控除を受けることができます。年収の比率に合わせて借入額もしくは債務割合を決めるのが一般的ですが、団信なども含めて、万が一の場合も返済できる配分とします。リスクマネジメントの面からは、収入面とは異なっても妻の返済負担を抑えることが重要で、夫の借入額を多くした方が一定の安心感が得られます。45歳の夫が35年返済で住宅ローンを組むと完済年齢は80歳ですが、Aさんの家庭は、収入からみて繰り上げ返済が可能です。ただし住宅ローン控除の効果がある期間は無理に繰り上げ返済するのではなく、その間はためた資金を積極的に運用し、時期をみて繰り上げ返済を実行するのが最も効果的です。

※大学教育費:日本政策金融公庫「 教育費負担の実態調査結果( 令和2年度版 ) 」

【アドバイス】

①教育費を優先し、家庭の教育方針から具体的費用を見積もります。

②借入額の調整、繰り上げ返済の時期などリスクと対策を考えます。

③住宅税制との兼ね合いもみて繰り上げ返済の時期を検討します。

ばんだいこうじ

年間100件前後の家計・保険・老後設計・年金・資産運用の家計相談を実施。住宅に関しては、船井総研をはじめ全国各地で専門家に指導・講演を行う住宅業界のカリスマ。松江にあるFP住宅相談所では家づくりが楽しくなるセミナーを開催し、年間30棟以上の家づくりを実際にサポート。

ブログ発信中!相談者募集

ばんだい先生に家計相談したい読者を募集しています。紙面では仮名とさせて頂きます。質問内容と住所・氏名・電話番号を書いて下記へ。WEB(こちらから)またはメール(myhome@itn21.net)でも受け付け中。また希望者には面談にて詳細をお答えします。

〒690-8668 松江市殿町383 りびえ~る担当「家計アドバイス」係

おすすめ記事